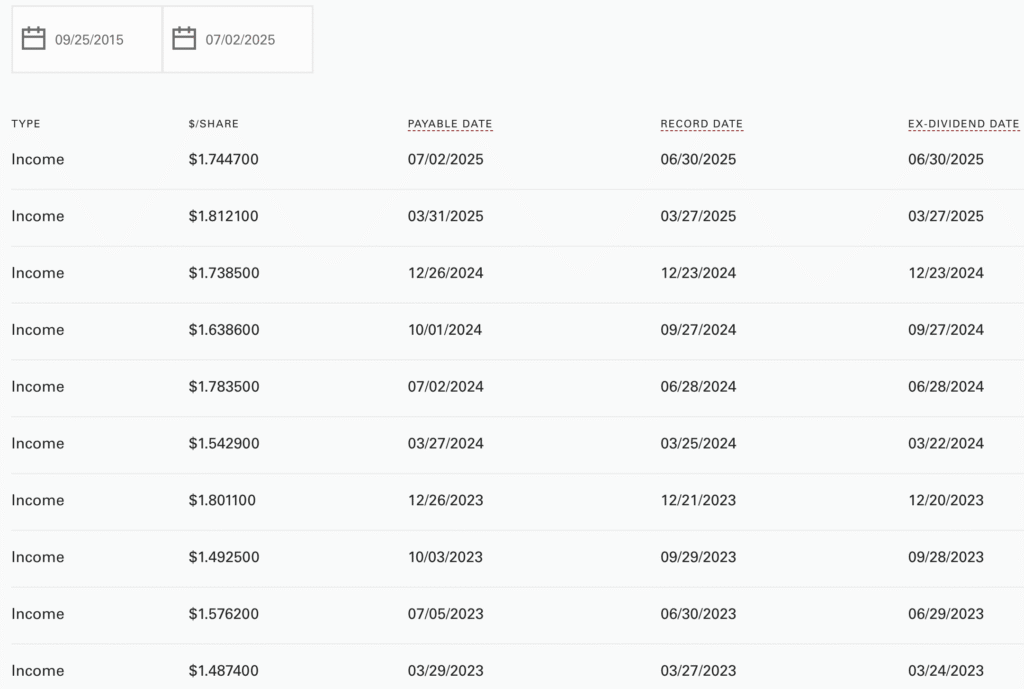

Vanguard公式からデータを取って、さっそく自分で確かめてみたよ

VOO は 2025 年 7 月 2 日(Payable Date)に 1 株あたり 1.7447 ドルの配当を支払いました。

直近のドル円(1 USD ≒ 150.7 円 ※2025-08-01 時点)で換算すると、約 263 円/株 です。

配当が毎年 7 % 前後のペースで増えている――そう思うと、ただ保有しているだけでワクワクしますよね。

「リーマン・ショック以降も減配していない?」

| 年 | 年間配当合計 (USD) | 前年比 | 備考 |

|---|---|---|---|

| 2019 | 5.571 | – | 直近で最も高かった年 |

| 2020 | 5.303 | -4.8 % | コロナ初年度にわずかに減 |

| 2021 | 5.437 | +2.5 % | 回復基調へ |

| 2022 | 6.004 | +10.4 % | 過去最高更新 |

| 2023 | 6.357 | +5.9 % | さらに更新 |

| 2024 | 6.704 | +5.5 % | 最新(四半期4回合計) |

配当を出せる大型株中心で構成――という ETF の設計そのものにあると考えられます。

リーマン・ショック(2008)時点では VOO 自体がまだ存在していません

(上場は 2010 年 9 月)。

上場以来 “完全な減配(前年より大幅にカット)” は 一度もなし。

ただし 2020 年 のように 数%スケールの微減 は起こり得る。

減配幅が小さい理由は

S&P500 採用企業の広い分散

リバランスで無配・減配銘柄のウェイトが自動的に下がる

VOO の増配率は過去10年間で年平均 7.4%でした

(出典:Vanguard公式 Distributions CSV, 2025/08/01取得)。

年別配当推移と CAGR

CAGR(シーエージーアール)= Compound Annual Growth Rate

日本語では「年平均成長率」「複利平均成長率」と呼びます。

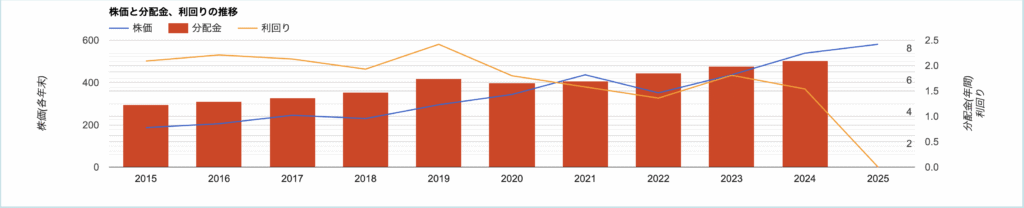

下のグラフは外部サイト(haitoukabu.com)から引用した

VOO の「株価・分配金・利回り」推移です。赤い棒が分配金。

(図キャプションで出典を明示)

図:haitoukabu.com「VOO 株価と分配金、利回りの推移」より引用(2025-08-01閲覧)

棒グラフを見ると――

- 2015 年 ≈ 4 USD → 2024 年 ≈ 6.7 USD まで ほぼ右肩上がり

- コロナ初年度の 2020 年でも棒が大きく崩れていない

この 10 年間を 複利ベースで平均すると、年間 約 7.4 %(CAGR)の増配ペースになります。

CAGR の算出:

- 期首(2015)配当=4.044 USD

- 期末(2024)配当=6.704 USD

- 年数=9 年

=(6.704÷4.044)^(1/9)−1 ≒ 0.0739 → 7.4 %

つまり 「VOO を持ち続けるだけで配当が毎年 7 %前後の複利で膨らんできた」 というのが、この図と計算から読み取れるわけです。

S&P500 企業利益(EPS)との比較

ロイターによれば、UBS は 2025 年の S&P500 EPS を 265 ドル と予想しています

(出典:ロイター 「S&P500種の年末目標引き上げ、UBS 貿易摩擦緩和踏まえ」 2025-06-27 配信)。

この数字を使って VOO の配当と並べると――

| 年 | VOO 年間配当 (USD) | S&P500 EPS (USD) |

|---|---|---|

| 2024 | 6.704 | 250 |

| 2025(予想) | – | 265 |

配当が伸びる背景として 企業利益(EPS)も増加トレンド にあることが確認できます。

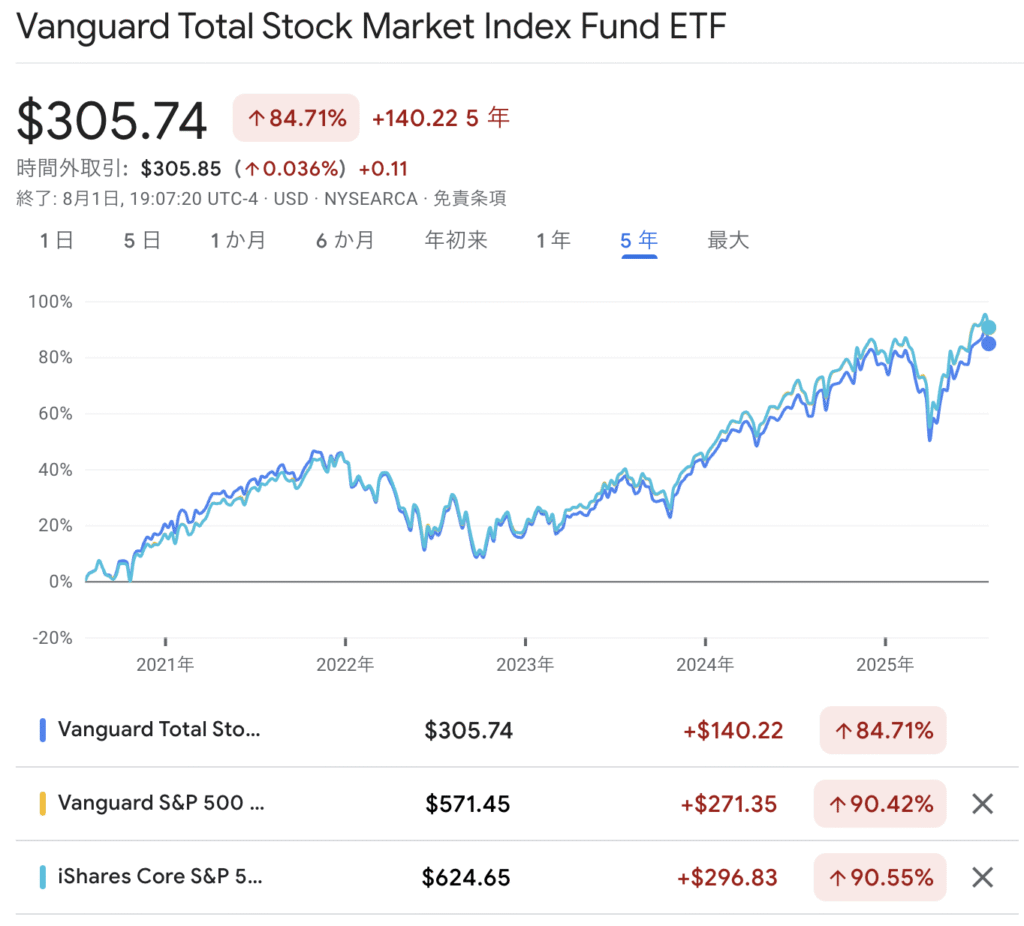

ライバル ETF(VOO・IVV・VTI)比較 ─ 5 年でどれだけ差がついた?

Google ファイナンス比較チャート(5 年、取得 2025-08-02)

| 指標 | VOO(Vanguard S&P 500) | IVV(iShares S&P 500) | VTI(Vanguard Total Stock Market) |

|---|---|---|---|

| 5 年トータルリターン | +90.4 % | +90.6 % | +84.7 % |

| 経費率 | 0.03 % | 0.03 % | 0.03 % |

| 分配利回り(直近) | 1.46 % | 1.45 % | 1.31 % |

| 10 年増配CAGR* | 7.4 % | 7.5 % | 6.9 % |

* 自分で計算した配当CAGR(Vanguard / iShares 公開CSVより)

グラフから読み取れる 3 つのこと

- リターンはほぼ横並び

- 5 年で VOO ≒ IVV ≧ VTI。全米株式(小型株を含む)を入れても差は数%。

- 経費率は誤差レベル

- 3 本とも 0.03 %。費用で選ぶメリット・デメリットはほぼ無し。

- 配当と増配ペースも似通う

- S&P500 連動の VOO・IVV が 7 %台前半で拮抗。

- 小型株を含む VTI はやや低めだが、それでも 約7 % と高水準。

どう選ぶ? ざっくり指針

| こんな人 | 合いそうなETF | 理由 |

|---|---|---|

| 出来高・板の厚さで安心して取引したい | IVV | iShares 系で売買量が最多 |

| Vanguard で統一したい/自動積立を使いたい | VOO | ファンド同士のリバランスが楽 |

| 「全米」を一括で持ちたい/小型株も欲しい | VTI | 中小型までカバー=分散最大化 |

結論: リターン・経費・増配率は“ほぼ誤差”の世界。

「板の厚さ」か「ブランド」か「小型株を含めるか」——自分の好みで決めても後悔しにくい、というのが 5 年比較で分かったポイントです。

わたしの“ゆるインデックス戦略”メモ

コア:VTI 70 % + キャッシュ 30 %

これだけのシンプル構成で、「全米の成長」と「暴落チャンス」を両取りしています。

1️⃣ なぜ VTI を 70 %?

| 理由 | 一言まとめ |

|---|---|

| 全米 4000 銘柄に丸ごと投資 | S&P500 だけでは拾えない小型株の成長ポテンシャルもゲット |

| VOO や IVV と 5 年リターンはほぼ誤差 | なのに銘柄数が 8 倍以上、分散効果◎ |

| 経費率 0.03 % | ほぼタダ同然。長期保有のコストストレスがない |

「大型の安心感+小型のワクワク感」 を 1 本で兼ね備えているのが VTI を選んだ決め手です。

2️⃣ キャッシュ 30 % を寝かせているワケ

- 暴落時に“心が動く”資金

- –10 %、–20 % と落ちる段階で 打診買い → 追撃買い → 全ツッパ の3段ロケットを発射する予定。

- 変化球にも使える

- 短期の円高ヘッジでドル転したり、生活防衛費に回したりと機動力◎。

- 機会損失は最小限に

- 高利回り MMF で 年 1 % 弱の利息 をもらいながら待機中。

3️⃣ 運用ルール(自分への備忘録)

| トリガー | アクション |

|---|---|

| VTI が最高値から –10 % | キャッシュの 10 % で買い増し |

| –20 % | さらに 10 % 投入 + 積立額 1.5 倍 |

| –30 % 以上 | 躊躇せず残りキャッシュ全投入 |

| リバランス | 年 1 回、70:30 が ±5 % 以上崩れたら調整 |

| 定点観測 | 月末に【配当額/評価損益/キャッシュ率】を Google スプレッドで更新 |

感情を混ぜずにルールに従う——これが長期投資でメンタルを守るコツだと思っています。

4️⃣ これからの課題と楽しみ

- 30 % キャッシュを 積極運用(短期債 ETF や高利回り普通預金)で年 2 % 程度は稼ぎたい

- 年 4 回の VTI 配当を “猫ファンド” に充当して、まめちゃんのおやつ代を永続化

- 市場が落ち着いたら 気になるセクターETF(AI・クリーンエネ)に 5 %だけスパイス投入

VTI 70 % で「全米まるごと成長」に乗りつつ、

キャッシュ 30 % で「暴落バーゲン」も狙う。難しいことは全部 ETF に任せて、私は “ほったらかし+時々チャンス” を楽しむだけ。

配当が増えたら、まめちゃんとキャンプに行くガソリン代に充てる予定です🚙💨

このスタイルが “ゆるくて心地いい” と感じたら、ぜひ参考にしてみてくださいね!安心感+全米の成長”のバランスを取っています。

今後の配当見通しと注意点

30 年という超長期で見れば米国はAI・テクノロジーを軸にさらに豊かになる──。

ただし「一国が永遠にトップであり続ける保証はない」。だからこそ “強気×分散” のバランスが重要です。

1️⃣ 配当が伸びる追い風

| 追い風 | 具体的な材料 | 影響イメージ |

|---|---|---|

| AI・自動化の生産性向上 | クラウドAI、半導体、ロボティクスの設備投資が継続 | 企業利益(EPS)が伸び→ 配当原資が増える |

| 人口ボーナス“移民 × ミレニアル” | 米国は 2050 年まで労働人口が微増予測 | 消費・住宅需要が底堅い = 企業売上を押し上げ |

| 資本市場の厚み | 自社株買い+M&Aが株主還元を後押し | 配当+自社株買い=“総還元利回り”が維持 |

2️⃣ 抑えておきたい逆風・リスク

| リスク | 具体例 | ケア方法 |

|---|---|---|

| ドル高/円高サイクル | 為替だけで年±10% 変動し得る | 外貨建MMF・円建ETFで「通貨分散」 |

| 法人税・配当課税の増税議論 | 財政赤字拡大による増税圧力 | NISA枠活用、適時リバランスで評価益を抑制 |

| テック偏重バリュエーション | S&P500 の上位7社が指数EPSの3割 | VOOだけでなく VT・eMAXIS Slim 全世界株式 で地理分散 |

| 地政学(米中・台湾・中東) | サプライチェーン寸断→企業利益縮小 | キャッシュ 20〜30%、安全資産(短期債ETF)も併用 |

3️⃣ ほったらかし派の選択肢

| 完全放置を目指すなら | 理由 |

|---|---|

| VT(全世界株ETF) | 米国 60 %+先進国+新興国。国・通貨リスクを自動分散 |

| eMAXIS Slim 全世界株式 | つみたてNISA対応・自動再投資。経費0.1133 %(2025.8時点) |

ポイント:

- 米国がメインで伸びるシナリオ:VTでも米株が自然にウエイト拡大。

- 万が一、米国が10年停滞しても他地域(インド・ASEAN等)が緩衝材になる。

4️⃣ わたしの作戦メモ(例)

Valuation過熱(PER>25)時はキャッシュを一段階厚く

コア:VTI 70 %(米国全体の恩恵を享受)

サテライト:VT 10 %(非米国アロケーションを自動調整)

キャッシュ/短期債:20 %(暴落時の買い増し弾+生活防衛)

年1回の健康診断

EPS&配当YoYがマイナス2年継続 → VT比率を増やす

- 直近FF金利/リバランス規模など

まとめ & 投資判断のヒント

- VOO の配当は 10 年で年平均+7.4 % 成長

- 2015 → 2024 年に 4.0 USD → 6.7 USD/株へほぼ右肩上がり。

- コロナでも減配は –4.8 % と小幅で済み、耐久力を確認。

- 企業利益(EPS)も配当の後ろ盾に

- UBS 予想では 2025 年 EPS = 265 USD(前年比+6 %)。

- 利益が伸びれば配当余力も伸びる “順当な連動” が期待できる。

- ライバル比較:VOO ≒ IVV ≫ VTI(リターン誤差は数%)

- 5 年リターンは VOO +90.4 %、IVV +90.6 %、VTI +84.7 %。

- 経費率は3本とも 0.03 %──銘柄選びは「板の厚さ・ブランド・分散度」の好みで決めれば OK。

- 私のポートフォリオ例

- VTI 70 %:全米株の大型+小型で成長を丸ごと捕捉。

- キャッシュ 30 %:暴落チャンス用。高利 MMF で微利回り確保。

- 下落幅 –10/–20/–30 % で段階投入、年1回 70:30 リバランス。

- 30 年スパンの追い風とケアポイント 追い風リスクケア方法AI・自動化、生産性↑為替サイクル外貨+円建て併用労働人口の移民補填テック偏重バリュエーションVT/全世界株で地域分散自社株買い文化税制変更・地政学NISA枠・短期債で防御

- “完全放置” を望むなら

- VT や eMAXIS Slim 全世界株式 で国・通貨をまるごと分散。

- 米国が伸びれば自然に米ウェイトが上がり、停滞しても他地域が緩衝材に。

ほったらかし × 分散 × ルール運用 —— この3点さえ押さえれば、30 年後の“配当で猫とキャンプ”ライフはかなり高い確率で実現すると考えています。

投資判断のヒント

- 「米国メイン+全世界で保険」が長期では最もストレスが少ない。

- 暴落に備えたキャッシュ比率と投入ルールを決め、感情を排除。

- 配当と EPS の YoY を年1回点検し、想定外の2年連続マイナスが出たら配分を微調整。

コメント